創始人的啟動融資:您的伴侶清單

已發表: 2022-03-11執行摘要

為什麼創始人財務至關重要?

- 全面了解初創公司的財務狀況有助於企業家在尋求投資時更加積極主動和可信。

- 75% 的創始人在籌集到創業資金後最終退出創業公司並沒有賺錢。

- 遠離創業的情感/定性方面的平衡意見可確保企業家做出理性和判斷良好的決定。

了解股權如何運作和劃分

- 決定聯合創始人之間的股權分配,以期他們未來努力的價值。 將之前完成的任何工作作為單獨的沉沒成本。

- 請注意,非聯合創始人可能需要股權,例如高級僱員、顧問和服務提供商。

- 確保授予在四年內適用,以不斷激勵利益相關者並防止死資產。

- 在初創企業中,控制權和財富可能是相互排斥的。 了解稀釋是必要的,隨著時間的推移失去控制可能對實現財務成功是積極的。

認真對待預算,有長遠的心態

- 規劃好第一年的整個過程將確保您進入一家有價值的企業,並且如果您確實需要融資,您可以籌集到最佳金額。

- 從第一天開始就知道哪些指標將決定業務的成功,這將使您能夠為以後的幾年制定預算。 這既可以作為指南,也可以作為里程碑標記。

保持估值領先

- 通過潛在的退出情景評估公司可能的結局。 提前了解退出的最佳路線將使您能夠定制您的業務計劃。

- 應用所有權、稀釋和估值知識將確保您提前了解潛在的銷售意外收穫,並防止任何令人討厭的意外。

- 了解離開勞動力所放棄的機會成本。 您必須確保您從業務中獲得的潛在收益超過其他可用的工作選擇。

作為一家名為 VitiVision 的早期技術公司的初創公司創始人,我最近經歷了創業、籌集資金、完善我的商業模式、採訪客戶和招募團隊的充滿挑戰的過程。 即使作為 CFA 持證人、前投資銀行家和 VC,我在此過程中也意識到有許多財務方面的考慮是我不知道或不准備考慮的。 我從互聯網研究中收集到的創業建議也是零散的、法律導向的,或者偏向於 VC 的觀點。

鑑於這些經驗,我現在將以清單的形式與您分享我的經驗教訓,其中列出了您作為創始人將遇到的八個重要財務考慮因素。 這些分類在股權所有權、預算和估值考慮的主題下。

為什麼正確獲得“創始人財務”很重要?

- 它使您在投資者面前顯得可信,並提高您的籌款成功率和速度。 大多數投資者最終會要求您提供以下大部分信息。

- 它為您的個人財務成功奠定了基礎。 如果你最終賣掉了你的企業,不要成為“75% 的創始人”,他們在拿 VC 的錢時不賺一毛錢。

- 它為您提供邏輯和可量化的指導來支持您自己的決定。 例如,你應該追求你的創業,還是保持你的全職工作? 你需要籌集多少資金?

首先,您必須了解初創公司創始人的股權機制

您和其他利益相關者將擁有多少股權以及何時擁有,是您作為初創公司創始人必須做出的最重要的財務決策之一。 這很重要,因為股權為聯合創始人、員工、顧問和服務提供商提供了經濟回報和動力。 它還決定了公司的決策權和控制權。

弄錯這一點不僅可能會導致利益相關者表現不佳和不滿,還會導致您自己被公司解僱或稀釋到微不足道的水平。

我如何在聯合創始人之間分配股權?

您很可能會與一位聯合創始人一起開始您的旅程,或者在此後不久招募一位聯合創始人。 您需要盡快決定股權分割。

關於股權分割,有很多關於這個主題的文章和各種在線計算器(例如,這里和這裡)來幫助您確定確切的金額。 決定拆分的廣泛因素應該是:

- 想法:誰提出了這個想法,和/或擁有 IP? 雖然最初的想法對開始很重要,但之後的執行才是讓公司持續下去的關鍵。

- 對公司的貢獻:考慮每個人工作的角色和責任,他們對公司的相對價值,以及投資者所暗示的重要性。 如果有人兼職工作,承諾水平也是至關重要和必要的。

- 機會成本:如果每個聯合創始人在公開市場上找到工作,他們能賺多少錢?

- 公司階段:聯合創始人甚麼時候加入? 他們越早這樣做,風險就越大,因此,應該得到更多的公平。

- …或者簡單的 50/50 分割,正如 Y Combinator 所倡導的那樣,50/50 分割促進平等和承諾,並且是“公平的”。

無論您使用哪種模式,請記住,拆分應該是前瞻性的,因為它應該反映公司的“未來價值”。

我犯了一個最初的錯誤,將我的初創公司的整個拆分計算建立在一個回顧性的基礎上,“迄今為止已經完成了多少工作?” 方法。 在我的案例中,該模型給了發明 IP 但只是兼職 CTO 的聯合創始人,獲得了不成比例的更大股權(> 60%,而典型的 IP 許可交易只有 5-10% 的股權)比我自己的。 我是製定整個商業計劃的人,成功地爭取到了資金,並且是全職的 CEO。 該決定的缺失部分是它沒有反映風險和潛在貢獻的前瞻性因素。

與其預先決定股權分割,另一種方法是觀望。 實際上,初創公司和個人情況發展迅速。 將 15% 左右的創始人股權留給未來未分配,並僅在您達到第一個重要里程碑(例如,MVP 或首次投資)時做出決定。

總之,我從公平經驗中獲得的實用建議:

- 如果你是 CEO,你需要擁有大部分(>50%)的股權,這樣你才能控制業務並做出關鍵決策。

- 如果你全職擔任高級職位,你需要超過 25%的股權才能獲得重要的“遊戲皮膚”元素,並被視為“聯合創始人”。

- 您需要為創始人離職(包括您自己)做好準備,並製定 B 計劃以保持業務活力,例如製定歸屬時間表或條款迫使聯合創始人將 x% 的股權出售給新的聯合創始人以退出.

- 即使您“觀望”確定最終金額,您也應該儘早進行討論,並讓所有聯合創始人簽署一份不具約束力的“聯合創始人協議”。 你會感到驚訝,無論人們認為他們是多麼堅定和準備充分,在他們必須簽署任何文件(甚至是非約束性的)之前,他們總是可以改變主意。 這就是我的前聯合創始人在合作了幾個月後退出時所經歷的。

我需要向非聯合創始人分配股份嗎?

隨著時間的推移,隨著團隊的發展,您將需要向員工提供股份,以激勵他們的表現。 大多數 VC 還會要求您建立員工股票期權池 (ESOP) 並隨著時間的推移對其進行補充。 通常,在 A 輪融資中,風投會要求你在員工股票期權池中投入約 10%。 在接下來的幾輪中,投資者可能會要求您將其最高 15-20%。

給予多少,何時給予,取決於公司所處的階段和員工的資歷。 常見的做法是:

| 位置 | 建議百分比 | 註釋 |

|---|---|---|

| 高級招聘 | 5% | 適用於年薪 > 10 萬美元的高管或重要員工 |

| 工程師 | ~0.5% | 假設最低工資約為 10 萬美元。 或者,如果您在矽谷,一名優秀工程師的全部費用約為每月 15,000 美元。 工資越低,股權就需要越高。 該工具可用於確定員工股權薪酬。 |

| 服務供應商 | 0.1%(以 1000 萬美元的後期估值提供 1 萬美元的服務) | 一些律師可能會通過可轉換票據提供股權對價服務。 |

| 顧問 | 0.5 - 2% | 取決於他們的價值和承諾 |

歸屬就是保險:把它當作棍子上的胡蘿蔔

制定歸屬時間表以保護其他股東免受提前離場者和搭便車者的影響。 作為聯合創始人,除非您在創始團隊中有基於里程碑的歸屬時間表,否則通常的歸屬時間表是四年,其中 25% 的歸屬懸崖為一年,每月獲得的合格股份總數的 1/36未來3年。 這個術語有一些變化,例如加速歸屬、歸屬懸崖和在外部投資者之前獲得的創始人歸屬百分比。

創業融資將如何稀釋我的所有權?

您希望始終保持控制權並在公司退出時獲得健康的財務意外之財,對嗎? 可悲的是,從統計數據來看,五分之四的企業家在任職期間被迫辭去 CEO 一職。 哈佛商業評論的文章創始人的困境認為,控制權與財富的動態通常是富人與國王的權衡。 根據這篇文章:

“豐富”的選項使公司變得更有價值,但通過剝奪 CEO 職位和對重大決策的控制權而使創始人邊緣化。 “王者”選擇允許創始人通過留任 CEO 並保持對董事會的控制權來保持對決策的控制——但通常只能通過建立一家價值較低的公司來實現。

本文強調作為創始人,儘早了解稀釋及其對您的影響對您來說是多麼重要。 在多輪之後,你最終可能會在退出時獲得不到 30% 的股權; 但是,您的股份價值可能會在每一輪中顯著增加。

你可以通過開發一個備考資本化表(被 VC 稱為“上限表”)並不斷更新它來進行稀釋分析。 重要的輸入假設是:

- 融資需求或籌集的資金(取決於您的燒錢率)

- 回合數

- 每輪稀釋(新投資者+ ESOP)

該分析的輸出應該是每輪的創始人所有權百分比和股權的美元價值。 你應該假設什麼? 以下是您可以做出的一些典型假設,然後是一個示範性示例(表 2 和圖 1):

- 成功的初創公司在退出前需要 3-5 輪投資。 你籌集的輪次越多,你的稀釋度就越多。

- 在每一輪中,新投資者將要求 10-25% 的股權(稀釋),以及員工股票期權(ESOP)的補充

- 每輪融資之間的輪次規模增加約 5 倍

| 預種子(孵化器/加速器) | 種子/天使 | A系列 | B系列 | C系列/退出前 | |

|---|---|---|---|---|---|

| 投後估值 | 1.0 美元 | 2.5 美元 | 12.5 美元 | 62.5 美元 | 312.5 美元 |

| 籌集的資金 | 0.1 美元 | 0.5 美元 | 2.5 美元 | 12.5 美元 | 62.5 美元 |

| 新投資者 % | 10% | 20% | 20% | 20% | 20% |

| 新員工持股百分比 | 0% | 0% | 10% | 6% | 5% |

| 創始人股權價值 | 0.9 美元 | 1.8 美元 | 6.3 美元 | 23.3 美元 | 87.4 美元 |

其次,認真對待預算,著眼長遠

預算編制聽起來很無聊,但正確地執行可以確保您從第一天起就做出合理的決定,並且不會讓您的偏見影響您的執行。

穩健的第一年預算將確保您籌集到足夠的資金並且不會浪費資金

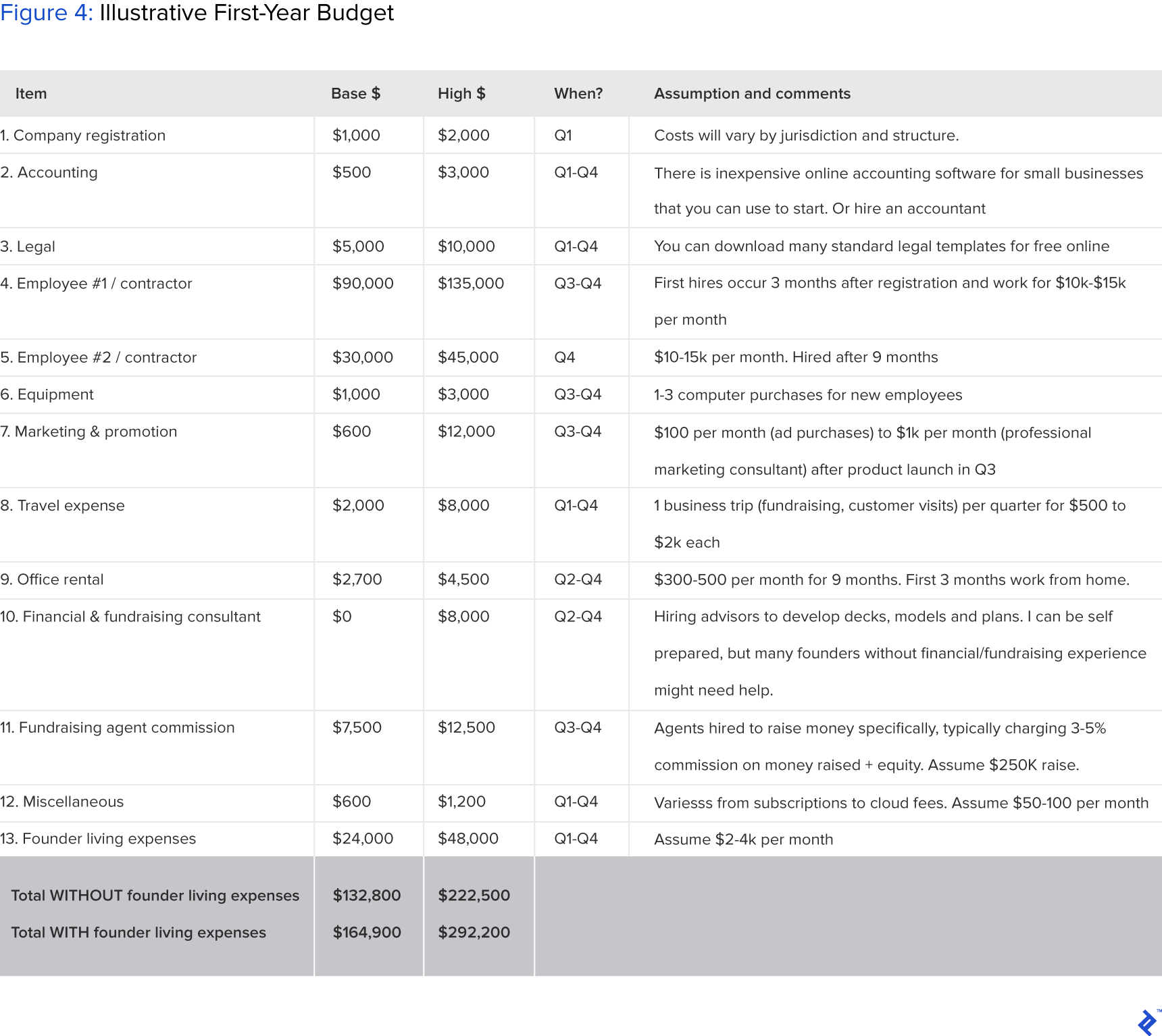

對第一年的預算有一個明確的估計很重要,這樣您就知道可以自籌多少資金或是否需要籌集投資。 初始預算中的成本項目應包括:

- 公司註冊和成立: ~1000 美元。

- 會計:一年聘用的獨立會計師需要 2-3k 美元。

- 法律: 〜$ 5-10k。 聘請一位優秀的律師可能是無價的,正如 Facebook 聯合創始人愛德華多·薩維林 (Eduardo Saverin) 的經歷所證明的那樣。 根據個人經驗,我的律師指出了我投資者的股東協議中的一個條款,該條款可能迫使我在發生爭議時將我的所有股份出售給投資者(“獵槍”條款)。 除非律師首先看到,否則不要與投資者簽署任何文件。

- 第一員工:僅在絕對必要時才讓他們上崗,在此期間使用承包商。

- 其他:差旅費、辦公空間和設備。

- 創始人的生活費(不要忘記這一點!):如果您是全職且不領薪水,則這些應包含在您的內部預算版本中(不適用於外部投資者)。

| 時間線 | 活動說明 | |

|---|---|---|

| 第一季度 | 前 3 個月 | 公司註冊、種子前籌款、商業計劃書、推介書、聯合創始人談判。 |

| 第二季度 | 3-6個月 | MVP 開發、客戶驗證、營銷、首次僱用 |

| 第三季度 | 6-9 個月 | 種子籌款、二次聘用、產品發布 |

| 第四季度 | 9-12 個月 | 牽引建築,努力生存 |

單擊以查看全尺寸圖像。

單擊以查看全尺寸圖像。總而言之,對於一家由無薪聯合創始人和一名 FTE(承包商或員工)組成的初創公司來說,現實的第一年預算在 16 萬美元到 30 萬美元之間。 您應該有信心籌集資金或準備自己出資。 有一些替代資金來源,例如孵化器或加速器,它們要么投資初始金額,要么提供 FTE 資源,例如技術工程師,以幫助您開發 MVP 並啟動企業。

有一個為期三年的啟動財務模型來規劃未來的里程碑

這應該與期望的退出估值(在下一節中討論)一起完成,這樣您就可以現實地預測未來三年的損益,而不是最終目標。

我建議您關注主要項目:里程碑、關鍵指標(例如,用戶數量)、收入和支出,因為您的業務在其生命週期中可能會發生巨大變化。 做出假設並詳細記錄它們,以便您可以不斷迭代。

- 主要里程碑。 它們是什麼,它們什麼時候會被擊中? 例如,他們可以是您的第一個僱員、MVP、第一個客戶和/或種子輪。

- 關鍵指標(收入除外),例如用戶數量、全職員工或監管批准。 如果您不打算在一段時間內獲得收入,這一點尤其重要,這在生物製藥等行業很常見。

- 現金消耗率(費用)。 你需要付出什麼才能讓你的生意保持活力?

- 收入。 通過根據客戶數量、每位客戶的收入和增長率做出假設來估算收入。

第三,通過考慮您的業務估值來了解投資者的想法

作為前風險投資人和銀行家,我喜歡建立估值模型。 它給了我作為專業投資者可以期待的一系列回報。 這很有趣——我可以通過使用市場規模 (TAM/SAM/SOM)、增長率和退出估值倍數等假設來建立一個對公司估值的模型。 通常,我會預測三種可能的情況:

- 基數(例如,用戶基數每年增長 20%)

- 上行空間(例如,病毒式用戶每年增長 200%)

- 不利因素(例如,2 年內的第一個客戶)

現在作為一名企業家,我發現建立估值模型更加必要,因為它可以讓我估計對自己的期望。 最重要的是,作為一名早期創業者,我可以使用退出估值分析來引導我的業務走向:

- 根據我的願景繪製戰略路線圖。 例如,模型應該告訴我什麼時候需要達到什麼里程碑。

- 為投資者的宣傳提供信心。 例如,我可以說“根據我的模型,這是您投資的 5 億美元的企業。”

我不想在這裡討論如何在每一輪估值,因為早期的估值通常不受創始人的控制,並且受資金供需驅動。 你可以在網上找到很多關於早期融資不同估值方法的好文章,比如這篇。

相反,我想談談退出估值和創始人的回報預測,這些通常被忽視但分析起來很重要。

查看您的退出場景並朝著它們發展

退出估值,如果提前考慮並正確完成,可以幫助您仔細規劃業務路徑。 以下是一些將推動您的估值、退出價值和商業戰略的關鍵假設:

您必須達到哪些指標才能退出? 例如,如果您是一家新藥開發公司,您需要獲得 FDA II 期批准才能被一家大型製藥公司收購,或 IPO。

你什麼時候可以達到目標指標? 這為退出的時間設定了一個大致數字。 通常,建立一家有活力的公司至少需要五年時間。

您將如何退出、IPO 或併購? 這聽起來可能還為時過早,但事實並非如此。 如果您的目標是併購,您需要建立一家公司,使其成為收購方寶貴的潛在資產。 例如,如果你正在建立一家電動汽車初創公司,目標是被特斯拉收購,你應該熟悉特斯拉的商業戰略和技術管道。 另一方面,IPO 候選人需要吸引廣泛的機構投資者,他們沒有特定需求,但需要一個令人興奮的故事。

適用於您的業務的典型行業估值方法是什麼? 任何財務模型的主要估值方法是貼現現金流 (DCF)、公開可比數據和先例交易。 您可以從各種金融教科書和在線教程中獲得詳細的方法。

考慮您自己潛在的財務意外收穫並將其用作動機晴雨表

儘管金錢不是創業的最重要驅動力,但你會希望你的血汗和淚水得到適當的回報。 現在您已經預測了退出時的預期股權,並且知道退出時的目標估值是多少,您可以計算您的回報:

您的回報 = 退出時的預期股權百分比 x 目標估值 x(1-資本利得稅率)。

例如,如果您期望在退出時擁有 20% 的股權,估值為 1 億美元,並且您的資本利得稅稅率為 25%,那麼您將從交易中賺取 1500 萬美元。

如果您正在爭論是否開始這項業務或試圖說服其他人加入,您可以使用此分析來顯示潛在的回報。

在開展業務之前,將這個預測數字與您自己留在企業界的潛在盈利機會成本進行比較是至關重要的。 擁有這種遠見將確保您開始創業時不會後悔,並且清楚地了解您的目標。

如果經過深思熟慮的計劃,啟動融資的內部方面將為您的成功做好準備

一旦你對自己的創業想法和聯合創始人的選擇充滿信心,或者最遲在籌集外部資金之前,你的目標應該是進行這項分析。

許多初創公司創始人更喜歡先專注於建立一個偉大的企業,然後隨著時間的推移弄清楚管家。 但是,如果一開始就沒有做好,以後可能會浪費更多的時間和金錢。 例如,我們都知道 Facebook 的聯合創始人之間的惡鬥,以及 Zipcar 的聯合創始人的辛勤工作沒有得到應有的回報(在 Zipcar 的 5 億美元收購中,一位聯合創始人經過多輪融資後僅擁有 1.3% 的股權稀釋度,另一個少於 4%)。

從一些著名公司的創始人的例子來看,在 IPO 時持有的所有權百分比存在很大差異。 這表明沒有固定的路線可走,個人的命運與公司的命運並不完全相關。

總之,就像稅收和死亡一樣,這些財務考慮不會消失。 最好提前學習如何處理它們或讓專業人士來幫助您做到這一點。 這將使您能夠專注於實際建立一個偉大的業務,從“精益創業”產品開發到獲取客戶。