การจัดหาเงินทุนเริ่มต้นสำหรับผู้ก่อตั้ง: รายการตรวจสอบคู่หูของคุณ

เผยแพร่แล้ว: 2022-03-11บทสรุปผู้บริหาร

เหตุใด Founder Finances จึงมีความสำคัญ

- การมีความเข้าใจอย่างถ่องแท้เกี่ยวกับสถานการณ์ทางการเงินของสตาร์ทอัพช่วยให้ผู้ประกอบการในเชิงรุกและน่าเชื่อถือมากขึ้นเมื่อเรี่ยไรการลงทุน

- 75% ของผู้ก่อตั้งไม่ได้เงินจากการออกจากสตาร์ทอัพในที่สุดหลังจากระดมทุนสำหรับสตาร์ทอัพ

- ความคิดเห็นที่สมดุลโดยให้น้ำหนักห่างจากด้านอารมณ์/คุณภาพของการเริ่มต้นธุรกิจทำให้มั่นใจได้ว่าผู้ประกอบการจะตัดสินใจอย่างมีเหตุผลและรอบคอบ

ทำความเข้าใจวิธีการทำงานและการแบ่งส่วนของผู้ถือหุ้น

- ตัดสินใจแบ่งส่วนทุนระหว่างผู้ร่วมก่อตั้งโดยคำนึงถึงคุณค่าของความพยายามในอนาคตของพวกเขา นำงานที่ทำก่อนหน้านี้เป็นค่าใช้จ่ายแยกต่างหาก

- โปรดทราบว่าผู้ที่ไม่ใช่ผู้ร่วมก่อตั้งอาจต้องใช้ความเท่าเทียมกัน เช่น ผู้จ้างงานอาวุโส ที่ปรึกษา และผู้ให้บริการ

- ตรวจสอบให้แน่ใจว่าการให้สิทธิมีผลใช้บังคับในช่วงสี่ปีเพื่อสร้างแรงจูงใจให้ผู้มีส่วนได้ส่วนเสียอย่างต่อเนื่องและป้องกันความเสมอภาค

- การควบคุมและความมั่งคั่งสามารถแยกออกจากกันได้ในการเริ่มต้น เข้าใจว่าการเจือจางเป็นสิ่งจำเป็นและการสูญเสียการควบคุมเมื่อเวลาผ่านไปอาจเป็นผลดีต่อการบรรลุความสำเร็จทางการเงิน

ใช้งบประมาณอย่างจริงจังและมีความคิดระยะยาว

- การวางแผนทั้งปีแรกของคุณจะทำให้แน่ใจได้ว่าคุณกำลังเข้าสู่กิจการที่มีคุณธรรม และหากคุณต้องการเงินทุน คุณจะต้องเพิ่มจำนวนเงินที่เหมาะสม

- การรู้ตั้งแต่วันแรกว่าเมตริกใดเป็นตัวกำหนดความสำเร็จของธุรกิจจะช่วยให้คุณสร้างงบประมาณสำหรับปีต่อๆ ไปได้ นี้ทำหน้าที่เป็นทั้งแนวทางและเครื่องหมายเหตุการณ์สำคัญ

ให้การประเมินมูลค่าเป็นแนวหน้า

- ประเมินจุดจบที่เป็นไปได้ของบริษัทผ่านสถานการณ์ทางออกที่อาจเกิดขึ้น การทราบเส้นทางที่เหมาะสมในการออกล่วงหน้าจะช่วยให้คุณปรับแต่งแผนสำหรับธุรกิจได้

- การใช้ความรู้เกี่ยวกับความเป็นเจ้าของ การเจือจาง และการประเมินมูลค่าจะช่วยให้คุณทราบล่วงหน้าถึงโชคลาภที่อาจเกิดขึ้นจากการขาย และป้องกันความประหลาดใจที่น่ารังเกียจ

- ทำความเข้าใจกับค่าเสียโอกาสที่คุณยอมแพ้โดยออกจากกำลังแรงงาน คุณต้องแน่ใจว่าผลกำไรที่คุณได้รับจากธุรกิจนั้นเหนือกว่าตัวเลือกงานอื่นๆ ที่มีอยู่

ในฐานะผู้ก่อตั้งสตาร์ทอัพของบริษัทเทคโนโลยีระดับเริ่มต้นชื่อ VitiVision เมื่อเร็ว ๆ นี้ฉันได้ผ่านกระบวนการที่ท้าทายในการจัดตั้งธุรกิจ การระดมทุน การปรับรูปแบบธุรกิจของฉัน การสัมภาษณ์ลูกค้า และการสรรหาทีม แม้ในฐานะผู้ถือกฎบัตร CFA อดีตนายวาณิชธนกิจ และ VC ฉันก็ตระหนักในระหว่างกระบวนการว่ามีข้อพิจารณาทางการเงินมากมายที่ฉันไม่ได้ตระหนักหรือพร้อมที่จะทำ คำแนะนำในการเริ่มต้นที่ฉันรวบรวมจากการวิจัยทางอินเทอร์เน็ตนั้นกระจัดกระจาย เน้นทางกฎหมาย หรือมีอคติต่อมุมมองของ VC

จากประสบการณ์เหล่านี้ ฉันจะแบ่งปันการเรียนรู้ของฉันกับคุณในรูปแบบของรายการตรวจสอบข้อพิจารณาทางการเงินที่สำคัญแปดประการที่คุณจะพบในฐานะผู้ก่อตั้ง สิ่งเหล่านี้ถูกจัดประเภทภายใต้หัวข้อของการพิจารณาความเป็นเจ้าของทุน การจัดทำงบประมาณ และการพิจารณาการประเมินมูลค่า

เหตุใดจึงสำคัญที่จะต้องได้รับ "Founder Finances" ที่ถูกต้อง?

- ทำให้คุณดู น่าเชื่อถือ ต่อหน้านักลงทุนและเพิ่มอัตราความสำเร็จในการระดมทุนและความเร็ว นักลงทุนส่วนใหญ่จะขอให้คุณให้ข้อมูลส่วนใหญ่ด้านล่าง

- มันตั้งค่าคุณสำหรับ ความสำเร็จทางการเงินส่วนบุคคล หากคุณขายธุรกิจของคุณได้ในที่สุด อย่าเป็น "ผู้ก่อตั้ง 75%" ที่ไม่ทำเงินเล็กน้อยเมื่อพวกเขารับเงินจาก VC

- มันให้ แนวทางเชิงตรรกะและเชิงปริมาณ แก่คุณเพื่อสนับสนุนการตัดสินใจของคุณเอง ตัวอย่างเช่น คุณควรไล่ตามการเริ่มต้นหรือทำงานเต็มเวลาต่อไปหรือไม่? คุณต้องระดมทุนเท่าไหร่?

ประการแรก คุณต้องเข้าใจกลไกของทุนสำหรับผู้ก่อตั้งสตาร์ทอัพ

คุณและผู้มีส่วนได้ส่วนเสียอื่นๆ จะได้รับความยุติธรรมเท่าใด และเมื่อใดคือการตัดสินใจทางการเงินที่สำคัญที่สุดอย่างหนึ่งที่คุณจะต้องทำในฐานะผู้ก่อตั้งสตาร์ทอัพ เป็นสิ่งสำคัญเนื่องจากความเท่าเทียมให้ผลตอบแทนทางการเงินและแรงจูงใจแก่ผู้ร่วมก่อตั้ง พนักงาน ที่ปรึกษา และผู้ให้บริการ นอกจากนี้ยังกำหนดสิทธิในการตัดสินใจและการควบคุมของบริษัท

การทำผิดนี้อาจไม่เพียงแต่เสี่ยงต่อผลงานที่ด้อยประสิทธิภาพและความไม่พอใจของผู้มีส่วนได้ส่วนเสียเท่านั้น แต่ยังส่งผลให้คุณต้องออกจากบริษัทเองหรือลดระดับลงสู่ระดับที่ไม่มีนัยสำคัญ

ฉันจะแยกส่วนทุนระหว่างผู้ร่วมก่อตั้งได้อย่างไร

เป็นไปได้มากว่าคุณจะเริ่มต้นการเดินทางของคุณกับผู้ร่วมก่อตั้งหรือรับสมัครใหม่หลังจากนั้นไม่นาน คุณจะต้องตัดสินใจเกี่ยวกับการแบ่งส่วนทุนโดยเร็วที่สุด

เกี่ยวกับการแบ่งส่วนของผู้ถือหุ้น มีบทความมากมายที่เขียนเกี่ยวกับหัวข้อนี้และเครื่องคิดเลขออนไลน์ต่างๆ (เช่น ที่นี่ และ ที่นี่) เพื่อช่วยคุณกำหนดจำนวนเงินที่แน่นอน ปัจจัยกว้างๆ ที่กำหนดการแยกควรเป็น:

- ไอเดีย: ใครเป็นคนคิดไอเดียนี้ และ/หรือเป็นเจ้าของ IP แม้ว่าแนวคิดเริ่มต้นเป็นสิ่งสำคัญในการเริ่มต้น แต่การดำเนินการหลังจากนั้นคือสิ่งที่ทำให้บริษัทยืนยาว

- การสนับสนุนบริษัท: พิจารณาบทบาทและความรับผิดชอบในงานของแต่ละคน คุณค่าที่สัมพันธ์กับบริษัท และความสำคัญตามที่ผู้ลงทุนส่งสัญญาณ ระดับความมุ่งมั่นก็มีความสำคัญและจำเป็นเช่นกันหากใครทำงานนอกเวลา

- ค่าเสียโอกาส: ผู้ร่วมก่อตั้งแต่ละคนจะได้รับรายได้เท่าใด หากต้องหางานในตลาดเปิด

- เวทีของบริษัท: ผู้ร่วมก่อตั้งเข้าร่วมเมื่อใด ยิ่งทำเร็วเท่าไหร่ก็ยิ่งเสี่ยงมากขึ้นเท่านั้น และด้วยเหตุนี้ จึงสมควรได้รับความยุติธรรมมากขึ้น

- …หรือการแบ่งแบบ 50/50 แบบง่ายๆ ตามที่ Y Combinator สนับสนุน การแบ่งแบบ 50/50 จะส่งเสริมความเท่าเทียมกันและความมุ่งมั่น และถือว่า “ยุติธรรม”

ไม่ว่าคุณจะใช้รุ่นใดก็ตาม จำไว้ว่าการแบ่งส่วนควรเป็นการคาดการณ์ล่วงหน้า โดยควรสะท้อนถึง "มูลค่าในอนาคต" ของบริษัท

ฉันทำผิดพลาดครั้งแรกโดยพิจารณาจากการคำนวณแบบแยกส่วนทั้งหมดของบริษัทสตาร์ทอัพโดยมองย้อนกลับไปว่า กระบวนการ. ในกรณีของฉัน โมเดลดังกล่าวมอบให้แก่ผู้ร่วมก่อตั้งที่คิดค้น IP แต่ทำงานเป็น CTO part-time เท่านั้น ซึ่งเป็นสัดส่วนการถือหุ้นที่ใหญ่ขึ้นอย่างไม่สมส่วน (>60% เทียบกับข้อตกลงการอนุญาตให้ใช้สิทธิ์ IP ทั่วไปที่มีส่วนได้เสียเพียง 5-10% เท่านั้น) กว่าของฉันเอง ฉันเป็นคนเดียวที่สร้างแผนธุรกิจทั้งหมด เสนอเงินทุนได้สำเร็จ และทำงานเป็น CEO เต็มเวลา ส่วนที่ขาดหายไปของการตัดสินใจครั้งนี้คือไม่ได้สะท้อนถึงองค์ประกอบที่เป็นการคาดการณ์ล่วงหน้าของความเสี่ยงและการมีส่วนร่วมที่อาจเกิดขึ้น

แทนที่จะตัดสินใจแยกส่วนของผู้ถือหุ้นออกก่อน อีกวิธีหนึ่งคือรอดู ในความเป็นจริง การเริ่มต้นและสถานการณ์ส่วนตัวมีวิวัฒนาการอย่างรวดเร็ว ปล่อยให้หุ้นของผู้ก่อตั้งไม่จัดสรร 15% หรือมากกว่านั้นสำหรับอนาคต และตัดสินใจเมื่อคุณบรรลุเป้าหมายสำคัญครั้งแรกเท่านั้น (เช่น MVP หรือการลงทุนครั้งแรก)

โดยสรุป คำแนะนำเชิงปฏิบัติของฉันจากประสบการณ์ที่มีความเท่าเทียม:

- หากคุณเป็น CEO คุณต้องมีส่วนได้เสียส่วนใหญ่ (>50%) ของส่วนได้เสีย เพื่อให้คุณสามารถควบคุมธุรกิจและทำการตัดสินใจที่สำคัญได้

- หากคุณรับตำแหน่งอาวุโสเต็มเวลา คุณต้องมี >25% ของอิควิตี้สำหรับองค์ประกอบ "สกินในเกม" ที่สำคัญและจะได้รับการพิจารณาให้เป็น "ผู้ร่วมก่อตั้ง"

- คุณต้องเตรียมพร้อมสำหรับ การจากไปของผู้ก่อตั้ง (รวมถึงตัวคุณเอง) และมีแผน B เพื่อให้ธุรกิจมีชีวิตอยู่ได้ เช่น การมีตารางการได้รับสิทธิหรือคำสั่งบังคับให้ผู้ร่วมก่อตั้งต้องขายหุ้น x% ให้กับผู้ร่วมก่อตั้งรายใหม่สำหรับการเลิกกิจการ .

- แม้ว่าคุณจะ "รอดู" เพื่อกำหนดจำนวนเงินสุดท้าย คุณควรมีการหารือกันแต่เนิ่นๆ และ ให้ผู้ร่วมก่อตั้งทั้งหมดลงนามใน "ข้อตกลงผู้ร่วมก่อตั้ง" ที่ไม่มีผลผูกพัน คุณจะประหลาดใจ ไม่ว่าผู้คนจะมุ่งมั่นและเตรียมพร้อมแค่ไหน จนกว่าพวกเขาจะต้องเซ็นอะไรก็ตาม (แม้จะไม่มีข้อผูกมัด) พวกเขาก็สามารถเปลี่ยนใจได้เสมอ นี่คือสิ่งที่ฉันได้รับเมื่ออดีตผู้ร่วมก่อตั้งของฉันลาออกหลังจากทำงานร่วมกันมาหลายเดือน

ฉันจำเป็นต้องจัดสรรหุ้นให้กับผู้ที่ไม่ใช่ผู้ร่วมก่อตั้งหรือไม่?

เมื่อเวลาผ่านไป เมื่อคุณเติบโตในทีม คุณจะต้องแบ่งปันให้กับพนักงานเพื่อสร้างแรงจูงใจในการทำงาน VCs ส่วนใหญ่จะขอให้คุณสร้างกลุ่มตัวเลือกการแชร์ของพนักงาน (ESOP) และเติมเงินเมื่อเวลาผ่านไป โดยปกติ ที่ Series A VCs จะขอให้คุณใส่ ~ 10% ในกลุ่มตัวเลือกการแชร์ของพนักงาน ในรอบถัดไป นักลงทุนอาจขอให้คุณเติมเงินสูงสุด 15-20%

จะให้เท่าไหร่และเมื่อไหร่ขึ้นอยู่กับระยะของบริษัทและความอาวุโสของพนักงาน แนวปฏิบัติทั่วไปคือ:

| ตำแหน่ง | แนะนำ% | ความคิดเห็น |

|---|---|---|

| การจ้างงานอาวุโส | 5% | สำหรับ C-suite หรืองานสำคัญที่มีเงินเดือน > $100k |

| วิศวกร | ~0.5% | สมมติว่าเงินเดือนขั้นต่ำ ~ $ 100k หรือถ้าคุณอยู่ในซิลิคอนแวลลีย์ ค่าใช้จ่ายทั้งหมดสำหรับวิศวกรที่ดีคือ ~ 15k ต่อเดือน ยิ่งเงินเดือนน้อย ทุนก็ต้องสูง เครื่องมือนี้มีประโยชน์ในการพิจารณาค่าตอบแทนในส่วนของพนักงาน |

| ผู้ให้บริการ | 0.1% (ค่าบริการ 10,000 ดอลลาร์ มูลค่าหลังหักค่าใช้จ่าย 10 ล้านดอลลาร์) | นักกฎหมายบางคนอาจให้บริการเพื่อการพิจารณาส่วนทุนผ่านธนบัตรแปลงสภาพ |

| ที่ปรึกษา | 0.5 - 2% | ขึ้นอยู่กับคุณค่าและความมุ่งมั่น |

การให้สิทธิ์คือการประกัน: ใช้เป็นแครอทบน Stick

ตารางการได้รับสิทธิมีขึ้นเพื่อปกป้องผู้ถือหุ้นรายอื่นจากการออกจากงานก่อนกำหนดและผู้ขับขี่ฟรี ในฐานะผู้ร่วมก่อตั้ง เว้นแต่คุณจะมีตารางการได้รับสิทธิตามหลักสำคัญระหว่างทีมผู้ก่อตั้ง ตารางการให้สิทธิตามปกติคือสี่ปี โดยหน้าผาให้สิทธิ์หนึ่งปีสำหรับ 25% และ 1/36 ของหุ้นที่มีสิทธิ์ทั้งหมดที่ได้รับในแต่ละเดือนสำหรับ อีก 3 ปีข้างหน้า คำนี้มีรูปแบบต่างๆ เช่น การให้สิทธิ์แบบเร่งรัด การให้สิทธิ์หน้าผา และการให้สิทธิผู้ก่อตั้งเป็นเปอร์เซ็นต์ที่ได้รับก่อนผู้ลงทุนภายนอก

การจัดหาเงินทุนเริ่มต้นจะลดทอนความเป็นเจ้าของของฉันไปพร้อมกันได้อย่างไร?

คุณต้องการควบคุมตลอดและมีโชคลาภทางการเงินที่ดีเมื่อบริษัทของคุณลาออกใช่ไหม น่าเศร้าในทางสถิติ ผู้ประกอบการสี่ในห้ารายถูกบังคับให้ลาออกจากตำแหน่งซีอีโอระหว่างดำรงตำแหน่ง บทความ HBR ภาวะที่กลืนไม่เข้าคายไม่ออกของ Founder ให้เหตุผลว่าการควบคุมเทียบกับพลวัตของความมั่งคั่งมักจะเป็นการแลกเปลี่ยนระหว่างคนรวยกับราชา ตามบทความ:

ตัวเลือกที่ 'รวย' ช่วยให้บริษัทมีมูลค่ามากขึ้น แต่กีดกันผู้ก่อตั้งโดยการเอาตำแหน่ง CEO และควบคุมการตัดสินใจที่สำคัญ ทางเลือกของ 'ราชา' ช่วยให้ผู้ก่อตั้งสามารถคงการควบคุมการตัดสินใจโดยรักษาตำแหน่ง CEO และรักษาอำนาจควบคุมในคณะกรรมการ—แต่บ่อยครั้งโดยการสร้างบริษัทที่มีมูลค่าน้อยกว่าเท่านั้น

บทความนี้เน้นย้ำถึงความสำคัญของคุณในฐานะผู้ก่อตั้งในการทำความเข้าใจการเจือจางและผลกระทบที่มีต่อคุณโดยเร็วที่สุด หลังจากหลายรอบ คุณอาจลงเอยด้วยอิควิตี้น้อยกว่า 30% เมื่อออก อย่างไรก็ตาม มูลค่าเงินเดิมพันของคุณอาจเพิ่มขึ้นอย่างมากในแต่ละรอบ

คุณสามารถทำการวิเคราะห์การเจือจางโดยการพัฒนาตารางการใช้อักษรตัวพิมพ์ใหญ่แบบมืออาชีพ (เรียกว่า “ตาราง cap” โดย VCs) และอัปเดตอย่างต่อเนื่อง สมมติฐานอินพุตที่สำคัญคือ:

- ความต้องการด้านการเงินหรือเงินที่เพิ่มขึ้น (ขึ้นอยู่กับอัตราการเผาผลาญของคุณ)

- จำนวนรอบ

- Dilution ในแต่ละรอบ (นักลงทุนรายใหม่ + ESOP)

ผลลัพธ์ของการวิเคราะห์นี้ควรเป็นเปอร์เซ็นต์ของผู้ก่อตั้งในแต่ละรอบและมูลค่าเงินดอลลาร์ของส่วนของผู้ถือหุ้น สิ่งที่คุณควรสมมติ? ต่อไปนี้คือสมมติฐานทั่วไปบางประการที่คุณสามารถทำได้ ตามด้วยตัวอย่างที่แสดงให้เห็น (ตารางที่ 2 และแผนภูมิที่ 1):

- การเริ่มต้นที่ประสบความสำเร็จต้องมีรอบการลงทุน 3-5 รอบก่อนออก ยิ่งคุณเพิ่มรอบมากเท่าไหร่ คุณก็ยิ่งเจือจางมากขึ้นเท่านั้น

- ในแต่ละรอบ นักลงทุนใหม่จะขอหุ้น 10-25% (เจือจาง) และเติมตัวเลือกหุ้นของพนักงาน (ESOPs)

- ขนาดรอบเพิ่มขึ้น ~5x ระหว่างรอบการจัดหาเงินทุนแต่ละรอบ

| Pre-seed (ตู้ฟัก/เร่ง) | เมล็ดพันธุ์/เทวดา | ซีรีส์ A | ซีรีส์ B | ซีรีส์ C/Pre-exit | |

|---|---|---|---|---|---|

| การประเมินค่าหลังการโอนเงิน | $1.0 | $2.5 | $12.5 | $62.5 | $312.5 |

| ระดมเงิน | $0.1 | $0.5 | $2.5 | $12.5 | $62.5 |

| นักลงทุนรายใหม่ % | 10% | 20% | 20% | 20% | 20% |

| ใหม่ ESOP % | 0% | 0% | 10% | 6% | 5% |

| มูลค่าทุนของผู้ก่อตั้ง | $0.9 | $1.8 | $6.3 | $23.3 | $87.4 |

ประการที่สอง ใช้งบประมาณอย่างจริงจังและมองการณ์ไกล

การจัดงบประมาณอาจฟังดูน่าเบื่อ แต่การทำอย่างถูกต้องจะช่วยให้คุณตัดสินใจอย่างมีเหตุผลตั้งแต่วันแรก และอย่าปล่อยให้อคติมาบดบังการดำเนินการ

งบประมาณปีแรกที่แข็งแกร่งจะช่วยให้คุณมีเงินเพียงพอและไม่เสียเงิน

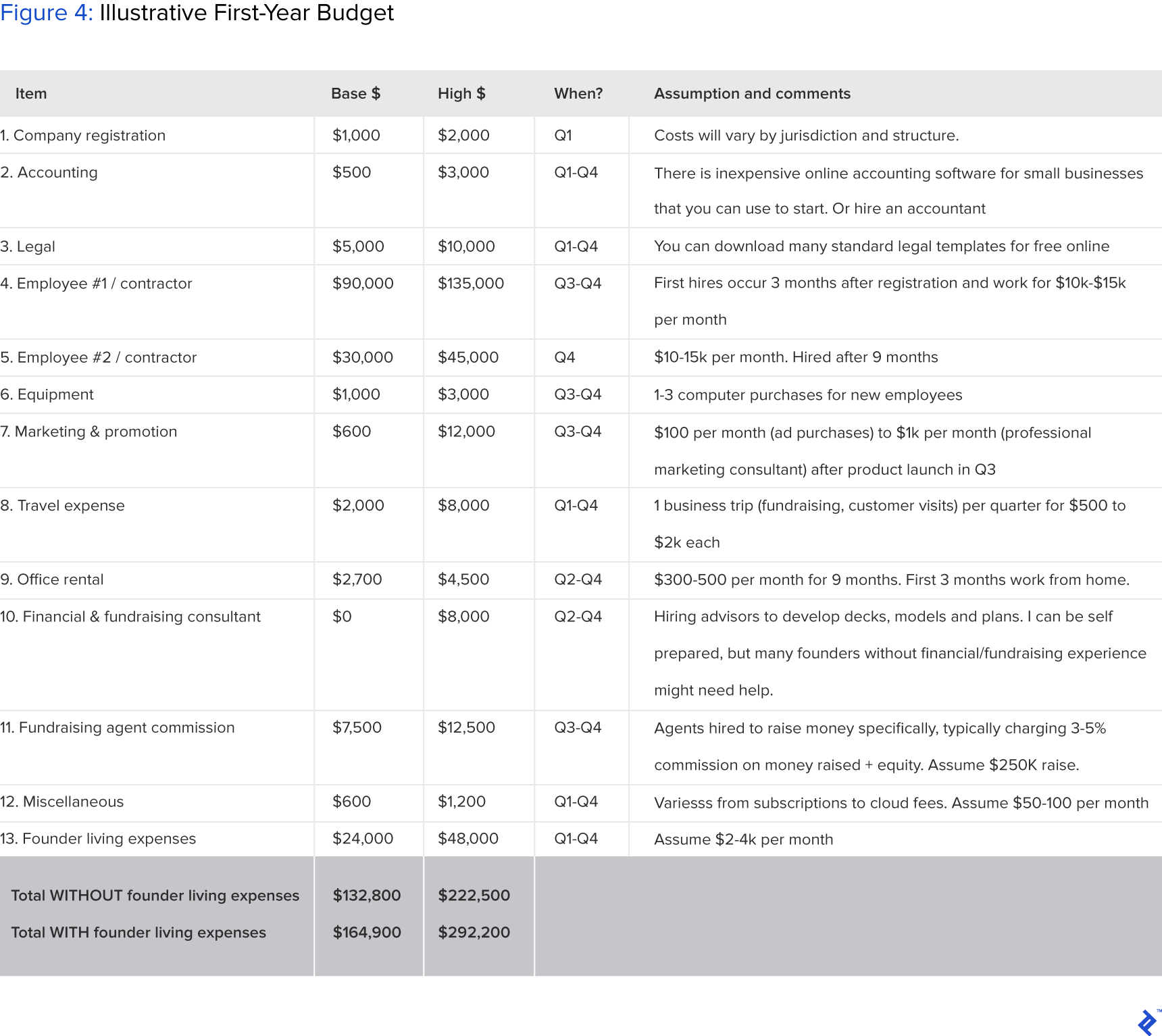

สิ่งสำคัญคือต้องมีประมาณการที่ชัดเจนสำหรับงบประมาณปีแรก เพื่อที่คุณจะได้รู้ว่าคุณสามารถหาทุนเองได้เท่าไรหรือถ้าคุณต้องการเพิ่มเงินลงทุน รายการต้นทุนในงบประมาณเริ่มต้นควรรวมถึง:

- การจดทะเบียนบริษัทและการจัดตั้งบริษัท: ~$1k

- การบัญชี: $2-3k สำหรับนักบัญชีเดี่ยวในหนึ่งปี

- กฎหมาย: ~ 5-10k การจ้างทนายความที่ดีนั้นประเมินค่าไม่ได้ ดังที่แสดงไว้อย่างมีชื่อเสียงจากประสบการณ์ของ Eduardo Saverin ผู้ร่วมก่อตั้ง Facebook จากประสบการณ์ส่วนตัว ทนายความของฉันได้ชี้ให้เห็นประโยคหนึ่งในข้อตกลงผู้ถือหุ้นของผู้ลงทุนที่อาจบังคับให้ฉันขายหุ้นทั้งหมดให้กับนักลงทุนในกรณีที่เกิดข้อพิพาท (มาตรา "ปืนลูกซอง") อย่าลงนามอะไรกับนักลงทุนเว้นแต่ทนายความจะได้เห็นมันก่อน

- พนักงานคนแรก: นำติดตัวเมื่อจำเป็นเท่านั้น ให้จ้างผู้รับเหมาชั่วคราว

- อื่นๆ : ค่าเดินทาง พื้นที่สำนักงาน และอุปกรณ์

- ค่าครองชีพของผู้ก่อตั้ง (อย่าลืมสิ่งนี้!): ควรรวมอยู่ในงบประมาณภายในของคุณ (ไม่ใช่สำหรับนักลงทุนภายนอก) หากคุณทำงานเต็มเวลาและไม่ได้รับเงินเดือน

| เส้นเวลา | คำอธิบายกิจกรรม | |

|---|---|---|

| Q1 | 3 เดือนแรก | การจดทะเบียนบริษัท การระดมทุนก่อนการเพาะเมล็ด แผนธุรกิจ หนังสือเสนอขาย การเจรจาผู้ร่วมก่อตั้ง |

| Q2 | 3-6 เดือน | การพัฒนา MVP, การตรวจสอบลูกค้า, การตลาด, การจ้างครั้งแรก |

| Q3 | 6-9 เดือน | การระดมทุนเมล็ดพันธุ์ การจ้างครั้งที่สอง การเปิดตัวผลิตภัณฑ์ |

| Q4 | 9-12 เดือน | สร้างแรงฉุดพยายามเอาตัวรอด |

คลิกเพื่อดูภาพขนาดเต็ม

คลิกเพื่อดูภาพขนาดเต็มโดยสรุป งบประมาณปีแรกที่เป็นจริงสำหรับการเริ่มต้นของผู้ร่วมก่อตั้งที่ไม่ได้รับค่าตอบแทนและ FTE หนึ่งราย (ผู้รับเหมาหรือพนักงาน) อยู่ในช่วง 160,000 ถึง 300,000 ดอลลาร์ คุณควรมีความมั่นใจที่จะระดมสิ่งนี้หรือเตรียมหาทุนด้วยตัวเอง มีแหล่งเงินทุนทางเลือกอยู่บ้าง เช่น ตู้ฟักไข่หรือตัวเร่งความเร็ว ซึ่งพวกเขาจะลงทุนจำนวนเงินเริ่มต้นหรือจัดหาทรัพยากร FTE เช่น วิศวกรด้านเทคนิค เพื่อช่วยคุณพัฒนา MVP และเริ่มต้นการลงทุน

มีโมเดลทางการเงินเริ่มต้นสามปีเพื่อวางแผนเหตุการณ์สำคัญในอนาคต

ควรทำควบคู่ไปกับการประเมินมูลค่าทางออกที่ต้องการ (จะกล่าวถึงในหัวข้อถัดไป) เพื่อให้คุณสามารถคาดการณ์กำไรขาดทุนในอีกสามปีข้างหน้าได้อย่างสมจริง แทนเป้าหมายสุดท้าย

ฉันแนะนำให้คุณมุ่งเน้นไปที่รายการหลัก: เหตุการณ์สำคัญ ตัวชี้วัดหลัก (เช่น จำนวนผู้ใช้) รายได้ และค่าใช้จ่าย เนื่องจากธุรกิจของคุณสามารถเปลี่ยนแปลงอย่างมากในช่วงชีวิต ตั้งสมมติฐานและบันทึกรายละเอียดเพื่อให้คุณสามารถทำซ้ำได้อย่างต่อเนื่อง

- เหตุการณ์สำคัญ พวกมันคืออะไรและจะโดนโจมตีเมื่อไหร่? ตัวอย่างเช่น พวกเขาสามารถเป็นพนักงานคนแรกของคุณ, MVP, ลูกค้ารายแรก และ/หรือรอบเมล็ดพันธุ์

- ตัวชี้วัดหลัก (นอกเหนือจากรายได้) เช่น จำนวนผู้ใช้ พนักงานประจำ หรือการอนุมัติตามกฎข้อบังคับ นี่เป็นสิ่งสำคัญโดยเฉพาะอย่างยิ่งหากคุณไม่คิดว่าจะมีรายได้ในช่วงระยะเวลาหนึ่ง ซึ่งอาจเป็นเรื่องปกติในภาคส่วนต่างๆ เช่น ไบโอฟาร์มา

- อัตราการเผาผลาญเงินสด (ค่าใช้จ่าย) คุณต้องจ่ายอะไรเพื่อให้ธุรกิจของคุณมีชีวิตอยู่?

- รายได้ ประมาณการรายได้โดยการตั้งสมมติฐานตามจำนวนลูกค้า รายรับต่อลูกค้าหนึ่งราย และอัตราการเติบโต

ประการที่สาม นึกถึงนักลงทุนโดยพิจารณาถึงการประเมินมูลค่าธุรกิจของคุณ

ในฐานะอดีต VC และนายธนาคาร ฉันชอบสร้างแบบจำลองการประเมินมูลค่า มันให้ผลตอบแทนมากมายที่ฉันสามารถคาดหวังได้ในฐานะนักลงทุนมืออาชีพ และเป็นเรื่องสนุก—ฉันสามารถสร้างแบบจำลองการประเมินมูลค่าบริษัทโดยเล่นกับสมมติฐานต่างๆ เช่น ขนาดตลาด (TAM/SAM/SOM) อัตราการเติบโต และการประเมินมูลค่าการออกเป็นทวีคูณ โดยปกติ ฉันจะฉายภาพจำลองที่เป็นไปได้สามสถานการณ์:

- ฐาน (เช่น ฐานผู้ใช้เพิ่มขึ้น 20% ต่อปี)

- Upside (เช่น การเติบโตของผู้ใช้ไวรัส 200% ต่อปี)

- ข้อเสีย (เช่น ลูกค้ารายแรกในรอบ 2 ปี)

ตอนนี้ในฐานะผู้ประกอบการ ฉันพบว่าจำเป็นต้องสร้างแบบจำลองการประเมินมูลค่า เพราะมันช่วยให้ฉันสามารถประมาณความคาดหวังที่มีต่อตัวเองได้ สิ่งสำคัญที่สุดคือ ในฐานะผู้ประกอบการระยะเริ่มต้น ฉันสามารถใช้การวิเคราะห์การประเมินมูลค่าทางออกเพื่อนำธุรกิจของฉันไปสู่:

- การทำแผนภูมิแผนงานเชิงกลยุทธ์ตามวิสัยทัศน์ของฉัน ตัวอย่างเช่น ตัวแบบควรบอกฉันว่าต้องบรรลุเป้าหมายสำคัญใดเมื่อใด

- ให้ความมั่นใจแก่ผู้ลงทุน ตัวอย่างเช่น ฉันสามารถพูดว่า "ตามแบบจำลองของฉัน นี่คือธุรกิจมูลค่า 500 ล้านเหรียญที่คุณลงทุน"

ฉันไม่ต้องการที่จะพูดคุยที่นี่เกี่ยวกับวิธีการให้มูลค่าในแต่ละรอบเพราะการประเมินมูลค่าในรอบก่อนหน้านี้มักจะอยู่นอกเหนือการควบคุมของผู้ก่อตั้งและขับเคลื่อนโดยอุปทานและอุปสงค์ของเงินทุน คุณสามารถหาบทความดีๆ มากมายที่เขียนทางออนไลน์เกี่ยวกับแนวทางการประเมินค่าต่างๆ สำหรับรอบแรกๆ เช่นนี้

ฉันต้องการพูดถึงการประเมินมูลค่าทางออกและการคาดการณ์ผลตอบแทนของผู้ก่อตั้ง ซึ่งมักจะถูกมองข้ามแต่มีความสำคัญในการวิเคราะห์

ดูสถานการณ์ทางออกของคุณและสร้างต่อพวกเขา

การประเมินมูลค่าที่ออกจากระบบ หากพิจารณาล่วงหน้าและทำอย่างถูกต้อง จะช่วยให้คุณวางแผนเส้นทางของธุรกิจได้อย่างรอบคอบ ด้านล่างนี้คือสมมติฐานที่สำคัญบางประการที่จะขับเคลื่อนการประเมินมูลค่า มูลค่าทางออก และกลยุทธ์ทางการค้า:

คุณต้องใช้เมตริกใดเพื่อให้ได้ทางออก ตัวอย่างเช่น หากคุณเป็นบริษัทพัฒนายาแห่งใหม่ คุณต้องได้รับการอนุมัติจาก FDA Phase II จึงจะเข้าซื้อกิจการโดยบริษัทยารายใหญ่หรือการเสนอขายหุ้น IPO

เมื่อใดที่คุณสามารถบรรลุเป้าหมายได้? สิ่งนี้ทำให้หมายเลขสนามเบสบอลในเวลาออก โดยปกติจะใช้เวลาอย่างน้อยห้าปีในการสร้างบริษัทที่มีศักยภาพ

คุณจะออกจาก IPO หรือ M&A อย่างไร นี่อาจฟังดูเร็วเกินไปที่จะคิด แต่ก็ไม่ใช่ หากคุณตั้งเป้าไปที่การควบรวมกิจการ คุณต้องสร้างบริษัทเพื่อเป็นทรัพย์สินที่มีค่าสำหรับผู้ซื้อ ตัวอย่างเช่น หากคุณกำลังสร้างสตาร์ทอัพรถยนต์ไฟฟ้าโดยมีเป้าหมายเพื่อซื้อกิจการโดยเทสลา คุณควรทำความคุ้นเคยกับกลยุทธ์ทางธุรกิจและไปป์ไลน์เทคโนโลยีของเทสลา ในทางกลับกัน ผู้สมัคร IPO จำเป็นต้องดึงดูดนักลงทุนสถาบันจำนวนมากที่ไม่มีความต้องการเฉพาะแต่ต้องการเรื่องราวที่น่าตื่นเต้น

แนวทางการประเมินมูลค่าอุตสาหกรรมทั่วไปที่ใช้กับธุรกิจของคุณคืออะไร? วิธีการประเมินมูลค่าหลักสำหรับแบบจำลองทางการเงินใดๆ คือ กระแสเงินสดคิดลด (DCF) การเปรียบเทียบสาธารณะ และธุรกรรมก่อนหน้า คุณสามารถขอรับแนวทางโดยละเอียดจากตำราการเงินและแบบฝึกหัดออนไลน์ต่างๆ

พิจารณาโชคลาภทางการเงินที่อาจเกิดขึ้นของคุณเองและใช้เป็นบารอมิเตอร์ที่สร้างแรงบันดาลใจ

แม้ว่าเงินจะไม่ใช่ตัวขับเคลื่อนที่สำคัญที่สุดสำหรับการเริ่มต้นธุรกิจ แต่คุณจะต้องการตอบแทนอย่างเหมาะสมสำหรับเลือด หยาดเหงื่อ และน้ำตาของคุณ ตอนนี้ คุณได้คาดการณ์ความเป็นเจ้าของหุ้นที่คาดหวังไว้เมื่อออก และคุณทราบมูลค่าเป้าหมายของคุณที่ทางออกแล้ว คุณสามารถคำนวณผลตอบแทนได้:

ผลตอบแทนของคุณ = เปอร์เซ็นต์ส่วนทุนที่คาดหวังที่ทางออก x การประเมินมูลค่าเป้าหมาย x (อัตราภาษีกำไร 1 ตำแหน่ง)

ตัวอย่างเช่น หากคุณคาดว่าจะเป็นเจ้าของ 20% ของทุนเมื่อออก ที่การประเมินมูลค่า 100 ล้านดอลลาร์ และอัตราภาษีกำไรจากการขายของคุณคือ 25% คุณจะได้รับ 15 ล้านดอลลาร์จากการทำธุรกรรม

หากคุณกำลังถกเถียงกันว่าจะเริ่มต้นธุรกิจนี้หรือไม่ หรือพยายามโน้มน้าวให้คนอื่นเข้าร่วม คุณสามารถใช้การวิเคราะห์นี้เพื่อแสดงรางวัลที่อาจเกิดขึ้นได้

เป็นสิ่งสำคัญก่อนที่จะเริ่มธุรกิจ คุณต้องเปรียบเทียบตัวเลขที่คาดการณ์ไว้กับค่าเสียโอกาสของรายได้ที่อาจเกิดขึ้นในโลกธุรกิจ การมองการณ์ไกลนี้จะช่วยให้คุณเริ่มต้นธุรกิจได้โดยไม่ต้องเสียใจและเข้าใจอย่างชัดเจนถึงสิ่งที่คุณตั้งเป้าไว้

หากวางแผนอย่างรอบคอบ แง่มุมภายในของการจัดหาเงินทุนสำหรับสตาร์ทอัพจะทำให้คุณประสบความสำเร็จ

คุณควรตั้งเป้าที่จะทำการวิเคราะห์นี้ทันทีที่คุณมั่นใจเกี่ยวกับแนวคิดการเริ่มต้นและการเลือกผู้ร่วมก่อตั้งของคุณ หรืออย่างช้าที่สุด ก่อนที่จะระดมทุนจากภายนอก

ผู้ก่อตั้งสตาร์ทอัพหลายคนชอบที่จะมุ่งเน้นที่การสร้างธุรกิจที่ยอดเยี่ยมก่อน แล้วจึงค่อยคิดหาการดูแลทำความสะอาดเมื่อเวลาผ่านไป อย่างไรก็ตาม มันอาจจะเสียเวลาและเงินมากขึ้นในภายหลังหากคุณไม่ได้ทำให้ถูกต้องในตอนเริ่มต้น ตัวอย่างเช่น เราทุกคนรู้เกี่ยวกับการต่อสู้ที่น่ารังเกียจของผู้ร่วมก่อตั้งของ Facebook และผู้ร่วมก่อตั้งของ Zipcar ไม่ได้รับการตอบแทนอย่างเหมาะสมสำหรับการทำงานหนักของพวกเขา (จากการเข้าซื้อกิจการ Zipcar มูลค่า 500 ล้านดอลลาร์ ผู้ร่วมก่อตั้งรายหนึ่งมีส่วนได้เสียเพียง 1.3% หลังจากผ่านไปหลายรอบ ของการเจือจางและอื่น ๆ มีน้อยกว่า 4%)

เมื่อดูตัวอย่างจากผู้ก่อตั้งบริษัทที่มีชื่อเสียง มีสัดส่วนความเป็นเจ้าของที่ถือครอง ณ เวลาที่เสนอขายหุ้นในวงกว้างในวงกว้าง นี่แสดงให้เห็นว่าไม่มีกำหนดแน่นอนและโชคส่วนตัวไม่ได้สัมพันธ์กับบริษัททั้งหมด

โดยสรุป เช่นเดียวกับภาษีและความตาย ข้อพิจารณาทางการเงินเหล่านี้ไม่หายไป ดีกว่าที่จะเรียนรู้วิธีจัดการกับพวกเขาล่วงหน้าหรือให้ผู้เชี่ยวชาญช่วยคุณในเรื่องนี้ สิ่งนี้จะช่วยให้คุณมุ่งเน้นไปที่การสร้างธุรกิจที่ยอดเยี่ยมอย่างแท้จริง ตั้งแต่การพัฒนาผลิตภัณฑ์ "การเริ่มต้นแบบลีน" ไปจนถึงการหาลูกค้า