成功の予測—現金管理のガイド

公開: 2022-03-11イントロ

私のキャリアを通して、財務報告と経営成績の測定基準は、貸借対照表とキャッシュフロー計算書にあまり焦点を当てずに、損益計算書に偏っていることがよくあります。 この記事では、以下についての私の考えを共有します。

- 現金管理の重要性。

- 潜在的な将来の現金問題を予測するのに役立つ傾向を分析できるいくつかの主要な運転資本指標。

- 私自身のキャリアからの現金管理のベストプラクティス。

貸借対照表を理解することで、CFOと財務チームは、キャッシュフロー計算書の可視性を高め、正しいキャッシュメトリックを確実に設定することで、企業に多大な価値をもたらすことができます。

なぜ現金管理が重要なのですか?

キャッシュフローは、間違いなく企業が焦点を当てるべき最も重要な財務指標であり、ビジネスの成長と維持にはプラスのキャッシュフローが不可欠です。

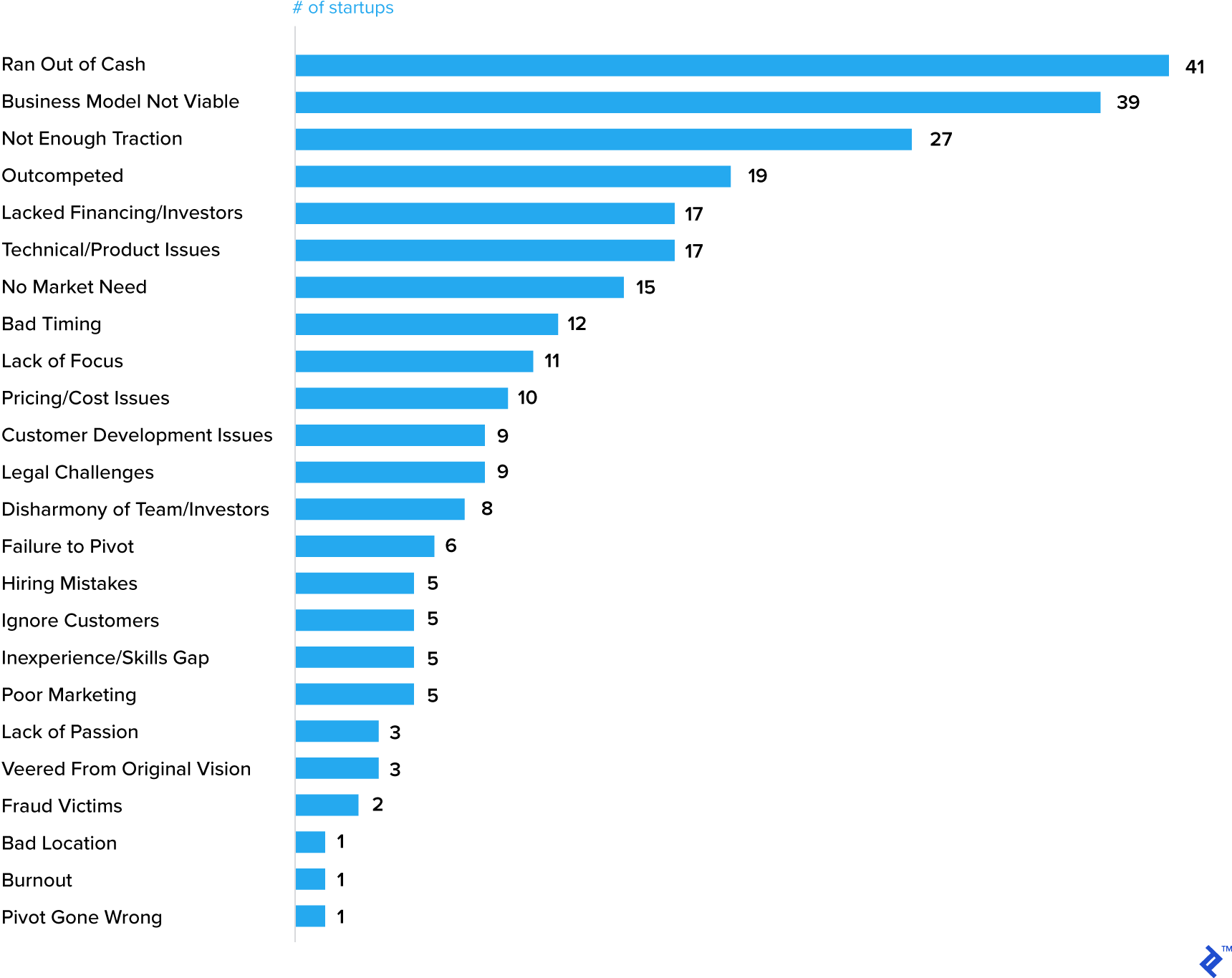

現金(またはその不足)は、スタートアップが失敗する最も重要な理由の1つとして実際にしばしば強調されます。

スタートアップが失敗する上位20の理由

もちろん、現金が不足することは別の問題の兆候であることがよくありますが、それは事業計画の重要な要素が現金予測でなければならないという概念を強化します。

老舗企業もまた、現金の管理に関して道に迷っています。 ゼネラルエレクトリック(GE)でさえ、最近多くの問題を抱えており、その1つが現金でした。

現金管理のアクションとテクニック

ビジネスにおける現金管理の重要性を確立した後、取るべきステップは何ですか? 短サイクルの消費者向け製品から長サイクルのエネルギーおよび鉱業まで、さまざまな業界で働いた経験に基づいて、大小、若く、成熟したあらゆるビジネスに関連する必要のある提案されたアクションを以下に示します。

あなたのビジネスが現金を分析し、毎週または毎月の予測を作成することを確認してください(「すべてのビジネスが毎週のキャッシュフロー予測を作成する必要がある理由」)。 記事の冒頭で強調したように、現金の報告と予測は詳細が異なる場合がありますが、企業の利益数とキャッシュフローの違いを理解することが不可欠です。 利益が現金よりも大きい場合があるのには十分な理由があります。若い成長企業は現金を消費し、より確立されたビジネスでもビジネスサイクルを通じて設備投資が必要になりますが、時間の経過とともに、利益は現金と等しくなるはずです。 そうでない場合は、ビジネスの現金管理手法に疑問を投げかけます。さらに悪いことに、過度に積極的な会計手法を示している可能性があります。 会社のキャッシュフロー計算書をよく理解することで、根本的な原因を分析し、行動を起こすことができます。

以下に、重要な戦略的考慮事項の概要を示します。

- 関連する運転資本指標をビジネスに導入し、それらが組織全体に組み込まれていることを確認します。 あまりにも頻繁に、これらのメトリックは、コマーシャルチームと運用チームの主要なパフォーマンスメトリックではなく、財務レポートの一部であることがわかりました。 現金管理は財務チームの責任だけではありません。 たとえば、延滞債権に関しては、販売マネージャーが支払いに関して顧客と「難しい」会話をするのに最適な立場にあると私は主張しますが、そのタスクを実行するのは売掛金担当者に任されることがよくあります。 最高の延滞パフォーマンスは、問題に対処するために協力して作業する商業チームと財務チームから得られます。 また、商業チームの変動報酬の要素が売掛金のパフォーマンスにリンクされている場合にも役立ちます。 同様に、在庫は製造チームとサプライチェーンチームにとって重要なパフォーマンス指標である必要があります。

- サプライヤーを銀行施設として使用することは避けてください。 売掛金と在庫に続く運転資本のもう1つの重要な要素である買掛金についてはまだ触れていませんが、企業が現金を管理するためによく使用する手段です。 多くの企業は、四半期末や年末などの主要な財務報告のマイルストーンに向けて、サプライヤーへの支払いを停止するだけです。 これがサプライヤーとの長期的なパートナーシップの構築に役立つことはめったになく、多くの国で、サプライヤーがより公平に扱われることを保証する法律が導入されています。 サプライヤの支払い保留が不可欠な場合は、1回限りのイベントについて交渉します(そして、サプライヤにとって重要なマイルストーンの早い段階でサプライヤに支払うことに同意することで、おそらく往復します)。 サプライヤーの支払い条件の延長は、多くの場合、企業が問題を抱えている兆候です。 昨年、現金を使い果たして倒産した英国の建設会社であるカリリオンは、多くの問題を抱えていましたが、警告の兆候の1つは、サプライヤーが、合意された条件の2倍の120日間の支払いを待たされていると不満を述べたことです。

- 運転資金の資金調達オプションを評価します。 急速に拡大している収益性の高い企業は、この成長をサポートするために資金が必要であることに気付くかもしれません。 銀行やその他の金融機関は運転資金の融資パッケージを提供していますが、それらは比較的高価である傾向があり、短期的なものとしか見なされていません。 より具体的なタイプの運転資金融資、および私が過去に使用したものは、売掛金ファクタリングです。 売掛金融資会社は通常、未払いの請求書の価値の70〜90パーセントを会社に前払いします。 ファクタリング会社は債務を回収し、元の会社に融資額からファクタリング手数料を差し引いた金額を超える金額を支払います。 請求される料金は、債権残高における顧客の信用格付け、債権の年齢、ファクタリングがリコースかノンリコースか(デフォルトのリスクがファクタリング会社に移転する場合)などの多くの要因によって異なります。

- 貸借対照表から隠された現金のロックを解除します。 運転資本の定義に含まれていない勘定科目があり、多くの場合、かなりの金額の現金が拘束されています。 例は次のとおりです。

- 未収入金。 これは、販売者によって認識されたが、まだ顧客に請求されていない販売です。 これは、ソフトウェア会社またはより長いサイクルのプロジェクトビジネスで最も一般的です。 特定の履行義務が満たされたときに収益を認識することができますが、これらのトリガーは、顧客に請求できる進捗支払いのマイルストーンとは異なる場合があります。 これらのタイミングの違いは、ビジネスサイクル全体で減少し、流れるはずですが、発生した収益バランスの増加には、より綿密な分析が必要です。

- 前払い。 これらは、製品またはサービスが受領または利用される前にサプライヤーに支払われるものです。 多くの場合、それらは正当化されます(家賃の前払いが典型的な例です)が、それらはまた、不十分に交渉されたサプライヤー契約の結果である可能性があります。

次に、現金管理を成功させるために必要な、より便利な現金管理ツールと指標のいくつかについて説明します。

運転資金管理

ビジネスが成長するにつれて、通常、運用をサポートするためにより高いレベルの運転資金が必要になります。

私がキャリアの中で非常に有用であり、現金の問題が先にあるかもしれないといういくつかの早期警告信号を提供することができるいくつかの主要な運転資本指標を共有します。

在庫

在庫回転率は、企業が特定の期間に在庫を販売および交換した頻度を測定します。

= Previous 12 months' sales / Average inventory (過去12か月または過去5四半期の平均で測定)。

しばらくの間、このメトリックの傾向を確認することが不可欠です。 数の悪化(つまり、減少しているターン数)は、売上の弱体化または需要予測の不備を示している可能性があります。 完全に合理的な説明もあるかもしれません:

- 新しい市場または地域での売上成長をサポートするための新しい倉庫の開設。

- サービスレベルを維持するために在庫の構築を必要とする製造工場のシャットダウン。

- 発売をサポートするために在庫の構築を必要とする新製品の紹介。

在庫管理の重要な要素は、生産計画と資材調達のために製造チームとサプライチェーンチームに提供される正確な販売予測をまとめることです。

需要予測の精度は、実際の需要と予測された需要の変動をパーセンテージで測定します。 明らかに、顧客の需要を100%正確に予測することは困難ですが、このメトリックに注意を払うことで、過剰在庫の生成を制御できます(または顧客サービス不足のリスクを最小限に抑えることができます)。 需要予測の精度に対処しないと、在庫の移動が遅くなり、在庫が陳腐化し、最終的には償却につながる可能性があります。

過剰な在庫が蓄積するリスクを回避しながら、並外れたサービスレベルを維持するのに十分な在庫を保持することのバランスをとることは、最も成功している企業にとってさえ課題です。 最近の例は、収益の大部分をDRAMとNANDの販売に依存しているMicron Technologies(MU)が直面している問題です。 クラウドの顧客が価格の上昇に直面して大量の在庫を処理したため、Micronは大幅に多くの在庫を保持したままになり、数四半期にわたって必要な修正が行われると予想していました。

同様に、2016年、ナイキは電話会議で次のように述べ、在庫と需要のミスマッチを経験しました。 。」 これにより、粗利益が大幅に低下しました。

売掛金

売掛金未払い日数(DSO)は、販売が行われてから会社が支払いを回収するのにかかる日数の尺度です。

= Accounts receivables balance / Previous 12 months' sales * 365

在庫回転率と同様に、この指標を時間の経過とともに確認することが重要です。 数値の悪化(つまり、DSOの数値が増加している)は、会社が売上を現金に変換するのに時間がかかることを意味します。これは、いくつかの理由が原因である可能性があります。最も一般的なのは、顧客が請求書の支払いに時間がかかることです。 DSOが高いと、製品の販売から会社が実際に現金を受け取るまでの期間が長いため、キャッシュフローに問題がある可能性があります。 DSOが拡大する一般的な理由は次のとおりです。

- 収集部門が正しく機能していません。

- クレジットは、クレジットに値しない顧客に拡大されています。

- 同社は、一部またはすべての顧客に対するクレジット条件を、たとえば30日クレジットから45日に増やしました。 これは、売り上げを伸ばしたり、競合他社の信用条件に対応したりする試みである可能性があります。

- 同社は、信用条件が大幅に高い新しい市場に成長しています。 たとえばヨーロッパでは、クレジット条件が国によって異なることは珍しくありません。 ドイツなどの北ヨーロッパ諸国は、クレジット期間が短い(30〜45日)傾向がありますが、イタリアなどの南ヨーロッパ諸国は、通常、期間が長い(90日は珍しいことではありません)。 したがって、イタリアで成長を遂げているドイツの企業は、地理的な混合のためにDSOが増加する可能性があります。

上記の最後の2つの例では、おそらくDSOの増加は、会社が意識的に決定した結果です(顧客への信用条件を増やし、より高い信用条件を持つ新しい市場に成長するため)。 2番目の例は、顧客の行動に起因する可能性があり、DSOを補完する追加の売掛金メトリックが頻繁に測定される理由です。

延滞(または延滞)売掛金。パーセンテージで表されます。

= Value of receivables outstanding that are past their due date / Total receivables

延滞債権の金額は注目に値しますが、繰り返しになりますが、トレンドが進展しているかどうかを特定することが重要です。 延滞債務の増加は、一方では単に会社の焦点の欠如を示している可能性がありますが、他方では、顧客が財政難に陥っている、または市場全体が信用収縮を経験し始めていることを示している可能性があります。

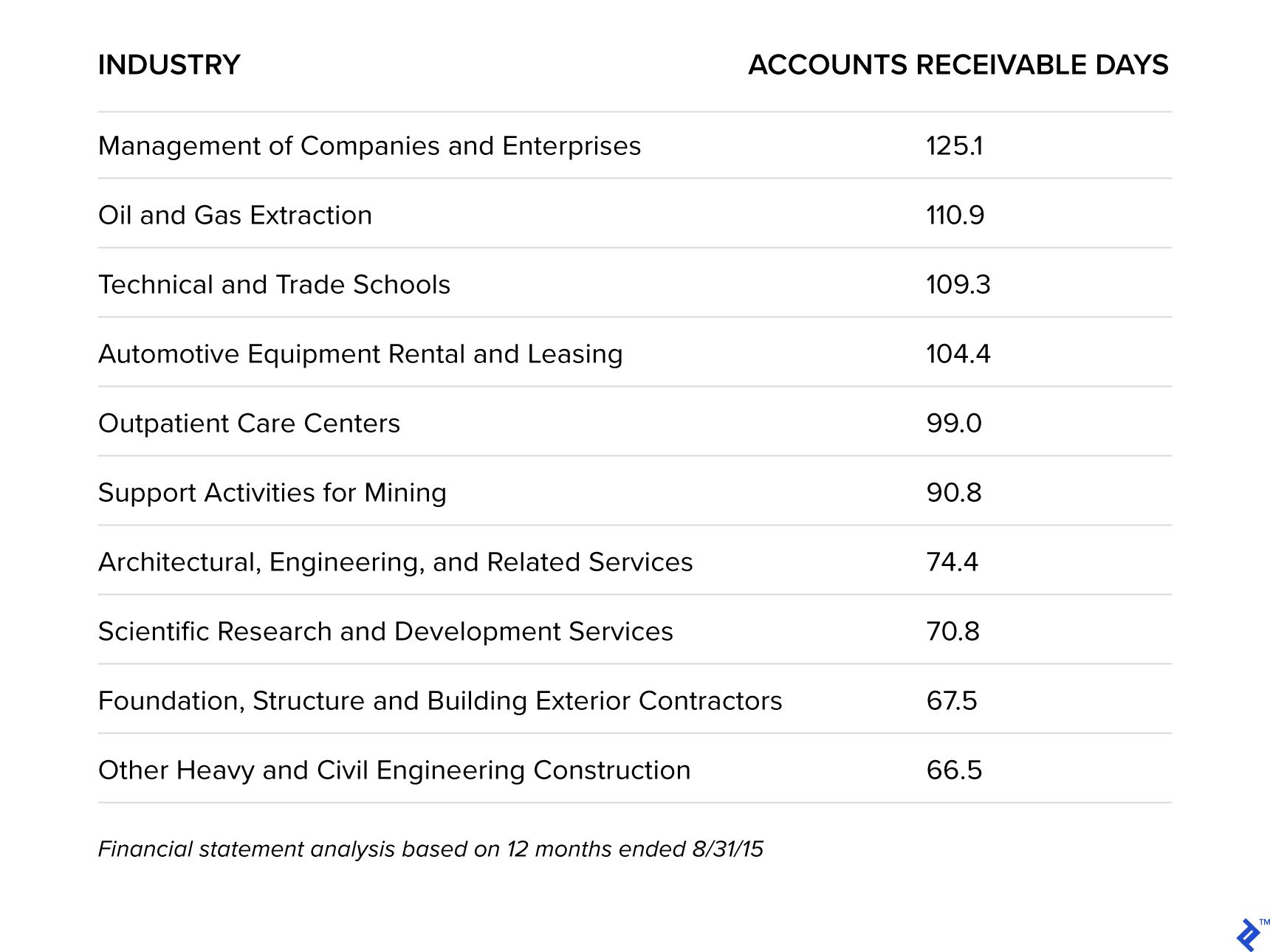

興味深い研究で、Sageworksは、米国で最も長く支払われるのを待つ業界を分析しました。

支払われるのを最も長く待つ産業

これは確かに私の経験と一致します。 GEやOricaMiningServicesの石油やガスなど、私が働いてきたより長いサイクルのビジネスでは、延滞債権のレベルが高くなる傾向がありました。 石油、ガス、鉱業の場合、これは(1)顧客の集中度が高いこと、(2)請求書の価値が高いこと(多くの場合、大型の機械や製品の供給に関連している)、および(3)大きな影響を与える紛争が原因です。売掛金の粒度が低いため、DSO。 ただし、これらの統計は、プロアクティブなアプローチと顧客とのオープンなコミュニケーションの重要性を強調しています。

VGによれば、企業は、「最終的には、支払いが行われていないためにサプライヤーが負担する追加の資金調達コストが、消費者[顧客]のより高い価格に戻る」ため、顧客に多すぎる支払い条件を拡張することに注意する必要があります。ハーバードビジネススクールの会計実務ユニットのチーフ、ナラヤナン。

結びの言葉

企業の財務実績の分析の大部分は、損益計算書(収益の伸び、粗利益、営業利益、EBITDA、EPS)に焦点を当てていますが、広く使用されている2つのキャッチフレーズ、「現金は王様」と「収益は虚栄心」を忘れないことが重要です。 、利益は正気であり、現金は現実です。」

成功する現金管理戦略は、成長への投資、債務の返済、および所有者と株主への返済のための資金を提供するのに役立ちます。したがって、財務機能だけでなく、ビジネスのすべての部分で優先順位を付けて理解する必要があります。